#Daily #미국주식시황 #주식시황 #경제지표 #구리 #캐나라 #관세

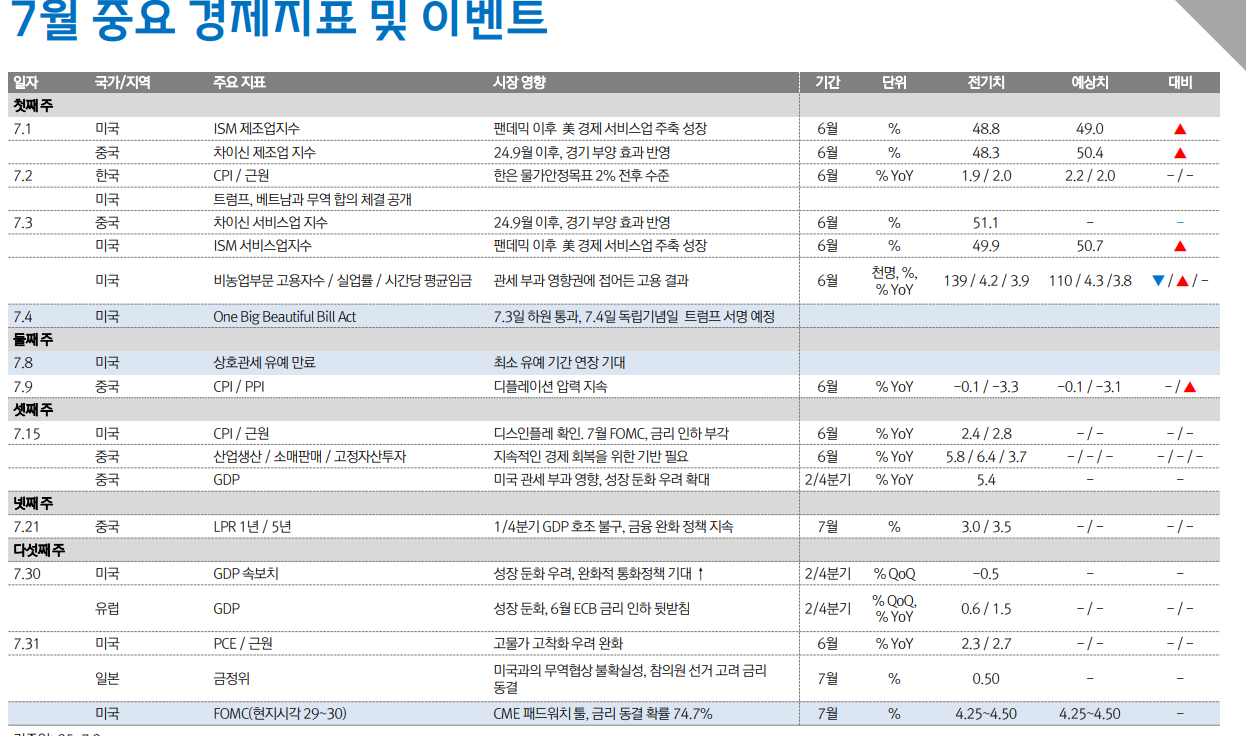

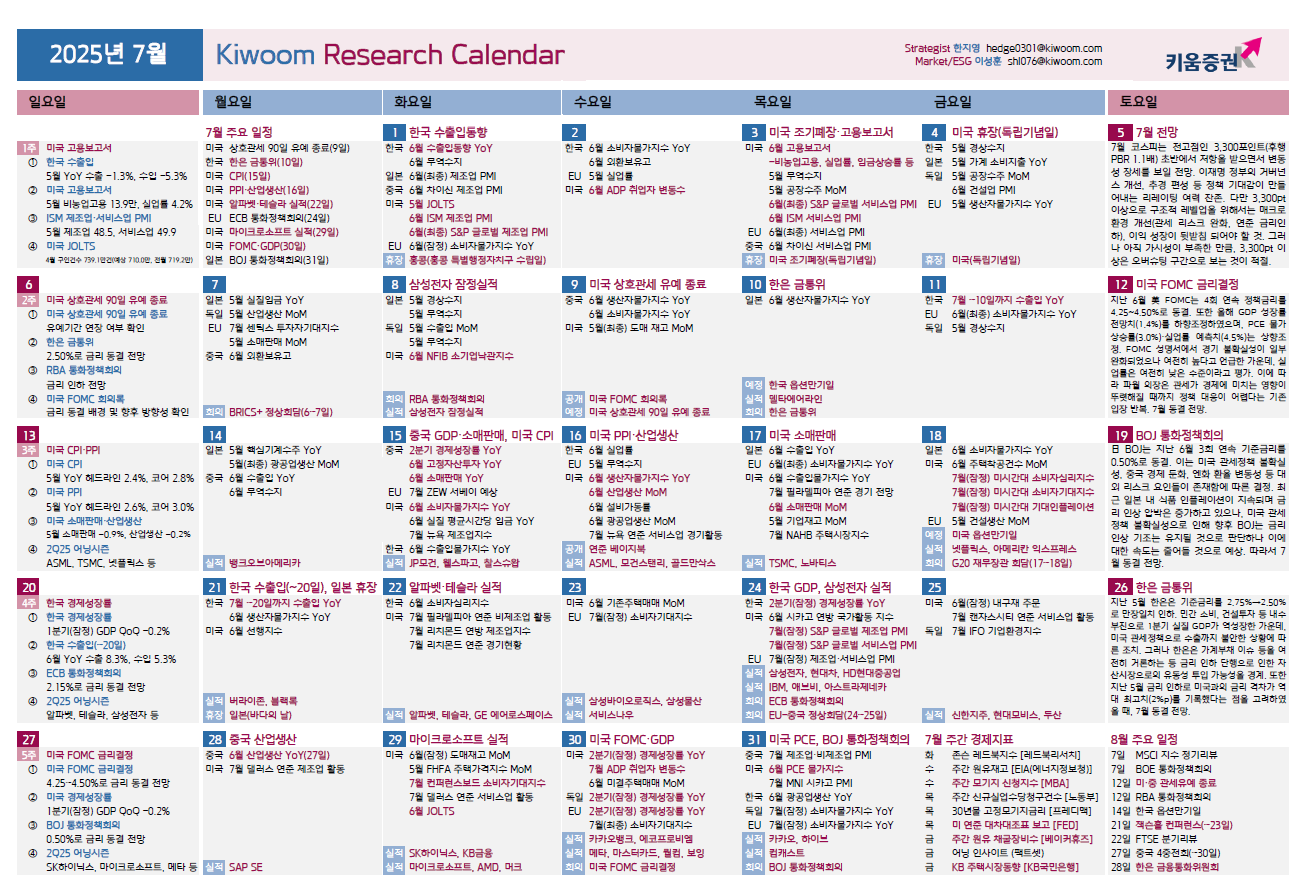

증시 주요 캘린더

-

[월간 일정]

-

[주간 일정]

📅 7월 8일(화요일) - 인플레이션 데이터 주간 시작

📊 핵심 경제지표

- 생산자물가지수 (PPI) (6월) 오전 8:30 ET

- 헤드라인 PPI: 전월 대비 +0.3% (전월: +0.2%)

- 근원 PPI: 전월 대비 +0.2% (전월: +0.2%)

- 연간: +2.4% (전월: +2.4%)

- 중요도: ⭐⭐⭐⭐

- 관세 발표 후 첫 인플레이션 지표로 시장 주목도 극대화

📈 실적 발표 예정

- 추가 중소형 기업들 Q2 실적 발표

- 은행 섹터 실적 시즌 준비 완료

🏛️ 정책 이벤트

- 관세 정책 세부사항 발표 예정

- 일본, 한국과의 긴급 협상 개시 가능성

📅 7월 9일(수요일) - CPI 데이터 및 실적 시즌 본격화

📊 슈퍼 경제지표

- 소비자물가지수 (CPI) (6월) 오전 8:30 ET

- 헤드라인 CPI: 전월 대비 +0.3% (전월: +0.3%)

- 연간: +3.1% (전월: +3.3%)

- 근원 CPI: 전월 대비 +0.2% (전월: +0.2%)

- 연간: +3.4% (전월: +3.4%)

- 중요도: ⭐⭐⭐⭐⭐

- 관세로 인한 인플레이션 재가속 우려가 연준 정책에 미치는 영향 점검

📅 7월 10일(목요일) - 대형 은행 실적 시즌 개막

📊 경제지표

- 신규 실업수당 청구건수 오전 8:30 ET

- 컨센서스: 235,000건 (전주: 233,000건)

- 관세 충격이 고용 시장에 미치는 초기 영향 점검

📈 메가 실적 발표

- JP모건 체이스 (JPM): Q2 실적 발표 (장 개장 전)

- 예상 EPS: $4.01 (전년 동기: $4.75)

- 순이자마진과 관세 영향에 따른 신용 리스크 평가 주목

- 웰스파고 (WFC): Q2 실적 발표 (장 개장 전)

- 블랙록 (BLK): Q2 실적 발표

- 시티그룹 (C): Q2 실적 발표

📅 7월 11일(금요일) - 소비 데이터 및 은행 실적 계속

📊 중요 경제지표

-

소매판매 (6월) 오전 8:30 ET

- 헤드라인: 전월 대비 +0.3% (전월: +0.1%)

- 근원 소매판매: 전월 대비 +0.2% (전월: +0.1%)

- 중요도: ⭐⭐⭐⭐

- 관세 발표 전 소비 트렌드 최종 점검

-

미시간대 소비자신뢰지수 (7월 예비치) 오전 10:00 ET

- 컨센서스: 68.5 (전월: 68.2)

- 관세 발표가 소비자 심리에 미치는 즉각적 영향

📈 추가 실적 발표

- 골드만삭스 (GS): Q2 실적 발표

- 모건스탠리 (MS): Q2 실적 발표

- 뱅크오브아메리카 (BAC): Q2 실적 발표

🗣️ 연준 관련 주요 이벤트

📅 연준 연사 일정

- 7월 8일: 클리블랜드 연은 총재 연설 - 관세가 인플레이션에 미치는 영향 언급 예상

- 7월 9일: CPI 발표 후 연준 긴급 해석 세션 - 정책 경로 재평가

- 7월 10일: 필라델피아 연은 총재 연설 - 고용 시장 안정성 평가

- 7월 11일: 리치몬드 연은 총재 연설 - 주간 종합 평가

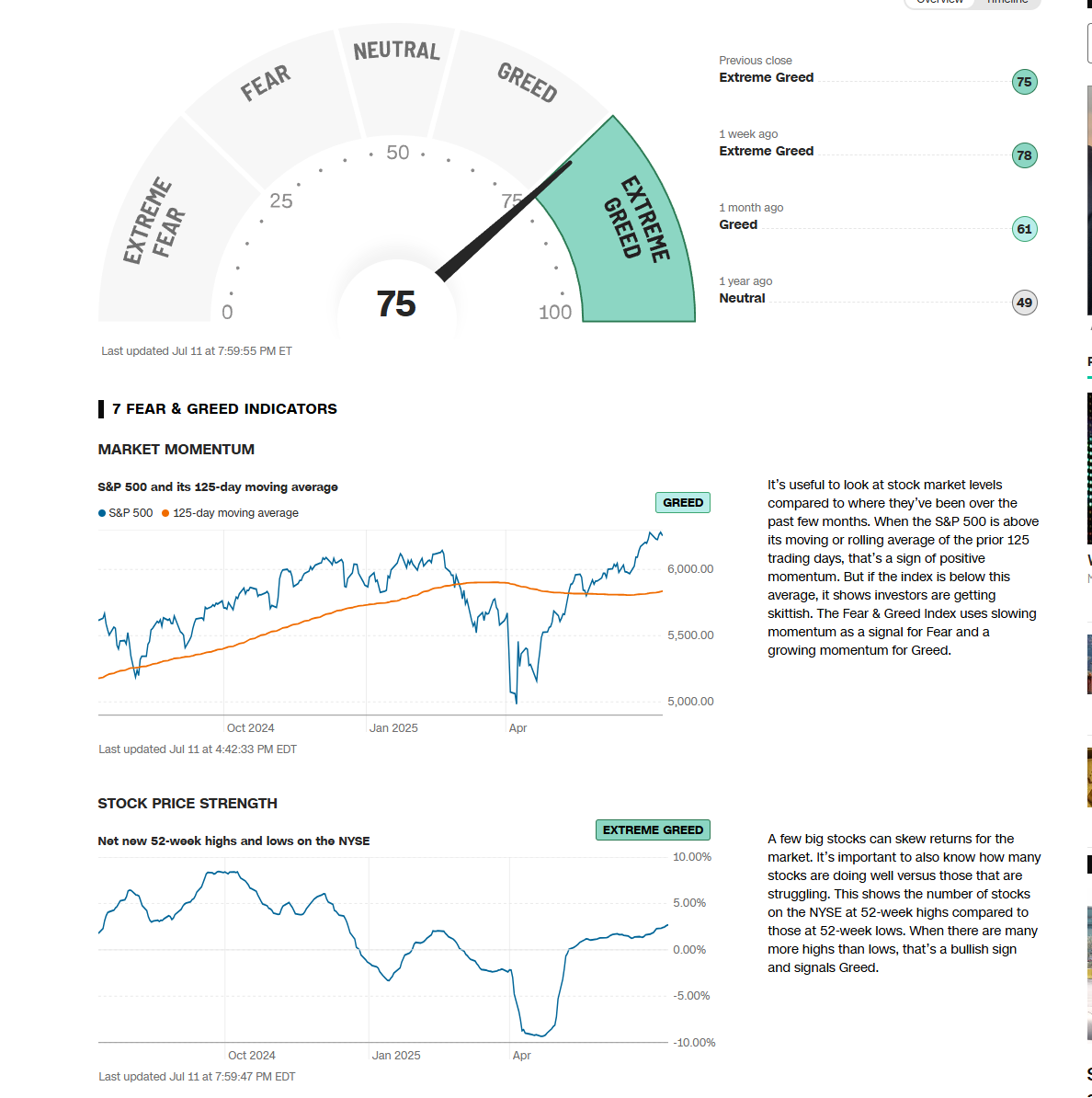

2025년 7월 12일 주식시장 신호등

-

Macro: BAD IS BAD

-

시장 느낌(시장 상황, 나스닥 기준): 부정(▼)

- ▒ 시장 센티먼트 : [개장 전] 긍정 → [개장 후] 부정

- ★ 내가 느끼는 무의식(내 상황에 기초한 느낌) : 중립

- ▒ 시장 센티먼트 : [개장 전] 긍정 → [개장 후] 부정

2025년 7월 12일 Macro 이슈

🚨 트럼프 대통령 캐나다 35% 관세 폭탄 선언

개념: 트럼프 대통령이 7월 11일 [캐나다 수입품에 대해 35% 관세를 부과]하겠다고 전격 발표하며 무역 전쟁 재점화

현재 상황:

- 캐나다 수입품 35% 관세 8월 중 시행 예정

- 15~20% 포괄적 관세 부과 계획도 함께 발표

- 마크 카니 캐나다 중앙은행 총재 임명 관련 정치적 갈등 격화

- 주요 지수 일제히 하락으로 기록적 상승 흐름 제동

시장 평가:

- 북미 자유무역협정(USMCA) 체제 근본적 흔들림

- 글로벌 무역 질서 재편 가속화

- 인플레이션 압력 재부상 우려 확산

- 연준 정책 방향성에 대한 불확실성 심화

자산시장 영향:

- 주요 지수 일제히 하락 (다우: -0.63%, S&P 500: -0.33%, 나스닥: -0.22%)

- 캐나다 달러 급락 (USD/CAD 1.3850 돌파)

- 원자재 가격 혼조 (구리 상승 vs 금 하락)

- 비트코인 신고가 갱신으로 리스크 온 지속

📊 FOMC 6월 회의록 - 관세 정책 대응 혼선 노출

개념: 6월 17-18일 FOMC 회의록 공개로 관세 정책에 대한 연준 내부 의견 분화 심각성 드러남

핵심 내용:

- 관세의 인플레이션 영향에 대한 위원들 간 시각 차이 심화

- 일부 위원들: 관세 영향을 일회성 가격 상승으로 평가

- 다른 위원들: 지속적 인플레이션 압력으로 우려 표명

- 금리 인하 시기에 대한 합의 부재 확인

시장 평가:

- 연준의 정책 일관성 부족 우려 증가

- 통화정책 예측 가능성 급격히 저하

- 시장과 연준 간 소통 혼선 가능성

자산시장 영향:

- 장기 금리 변동성 확대 (10년물 4.35% 수준)

- 금리 인하 기대감 후퇴

- 달러 강세 압력 지속 (DXY 107.5 수준)

🌍 글로벌 무역 환경 급변

개념: 트럼프 관세 정책 확산으로 글로벌 무역 질서 재편 가속화

주요 내용:

- 캐나다 외에 EU, 중국 등 추가 관세 대상국 확대 시사

- 각국 정부의 보복 관세 준비 움직임

- 공급망 재편 가속화로 기업 비용 구조 변화

- WTO 체제 근본적 도전 상황

시장 영향:

- 다국적 기업들의 실적 가이던스 하향 조정 우려

- 지역별 증시 동조화 현상 약화

- 섹터별 차별화 확대

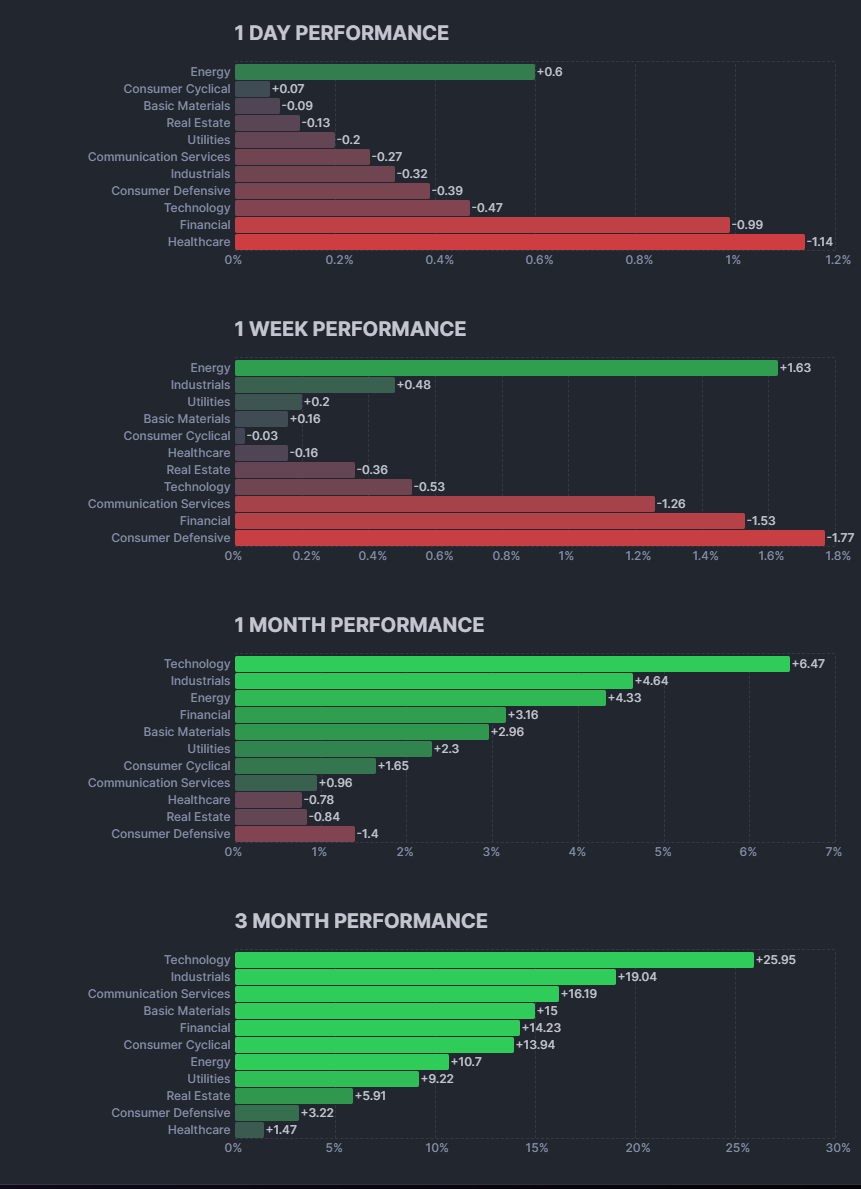

2025년 7월 12일 미국 증시 시황

다우존스 산업평균지수: 44,371.51 (-279.13p, -0.63%) S&P 500: 6,259.75 (-20.71p, -0.33%) 나스닥 종합지수: 20,585.53 (-45.81p, -0.22%) 러셀 2000: 2,201.15 (-7.30p, -0.33%)

거래 특징:

- 전일 신기록 달성 후 차익 실현 출회

- 관세 발표 직후 급락 후 오후 일부 반등

- 거래량 평균 대비 15% 증가

- 3주간 상승 흐름 제동

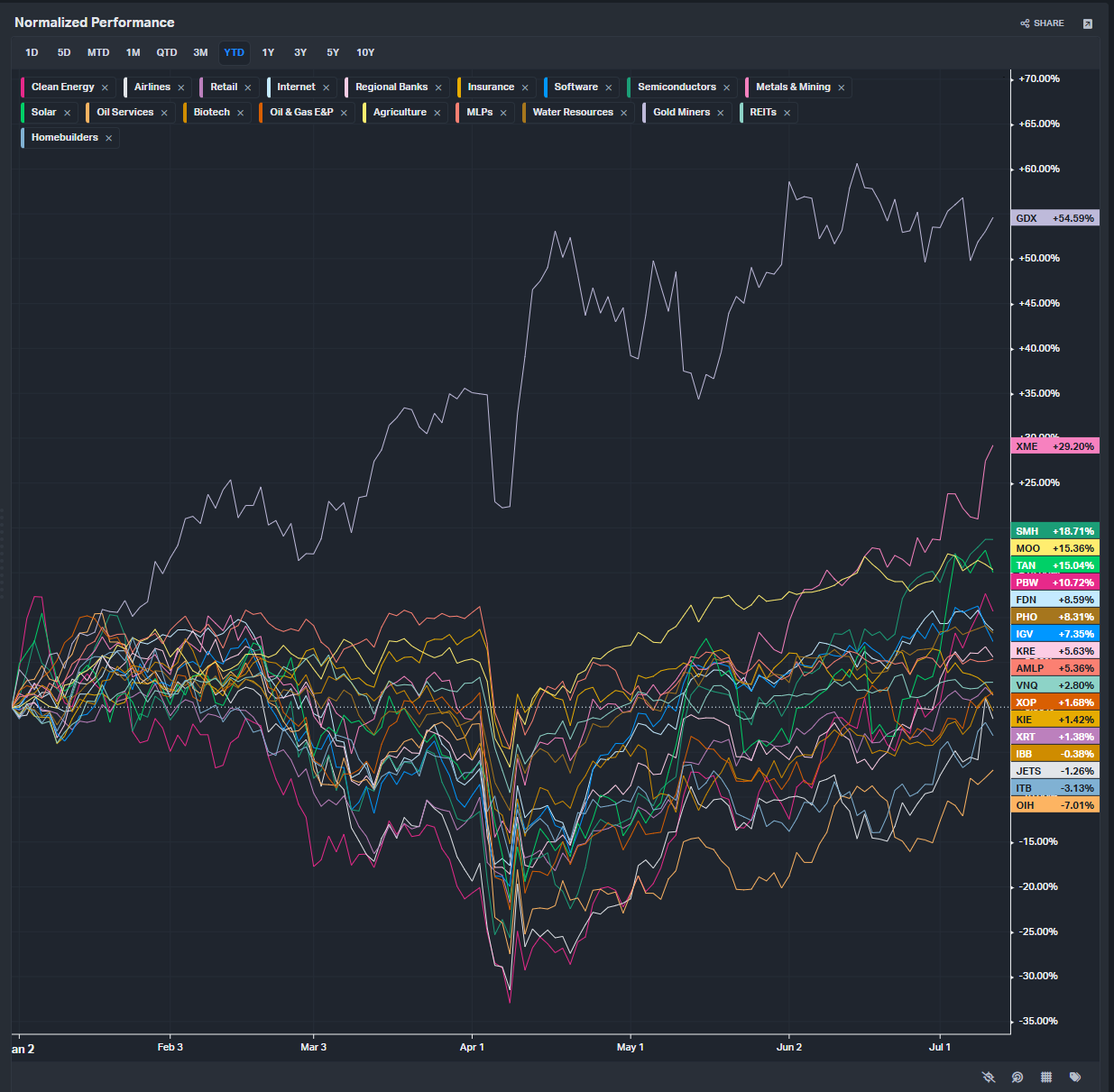

섹터별 등락 및 이슈

🏭 원자재 섹터 (+2.8%) [원자재 섹터가 관세 발표에도 불구하고 강세를 지속]했습니다. 특히 구리 관련 기업들이 공급 부족 우려로 추가 상승하며 섹터를 견인했습니다. 팔라듐과 백금 등 귀금속 가격 급등도 관련 주식들의 상승을 이끌었습니다.

💻 기술 섹터 (-0.1%) 기술 섹터는 관세 우려에도 불구하고 상대적 안정세를 보였습니다. 아마존의 프라임 데이 성과와 테슬라의 기술적 반등이 섹터 하락폭을 제한했습니다. 다만 메타의 하락이 섹터 전체에 부담을 주었습니다.

🏦 금융 섹터 (-0.9%) 금융 섹터가 관세 발표와 FOMC 회의록 공개로 이중 충격을 받았습니다. [금리 인하 기대감 후퇴와 경기 둔화 우려가 은행주 전반에 부담]을 주었습니다.

🛒 소비재 섹터 (-0.4%) 소비재 섹터는 [관세 부담 우려로 하락]했습니다. 특히 캐나다 수입 의존도가 높은 기업들이 큰 타격을 받았습니다.

⚡ 에너지 섹터 (+0.2%) 에너지 섹터는 원유 가격 상승으로 소폭 반등했습니다. 지정학적 리스크 완화보다는 수요 증가 기대감이 작용했습니다.

🏥 헬스케어 섹터 (-0.3%) [헬스케어 섹터는 관세 영향이 제한]적이나 전반적 시장 하락에 동조했습니다.

🚗 자동차 섹터 (+0.7%) 자동차 섹터는 테슬라의 반등으로 상승했습니다. [전기차 관련 정책 변화 기대감이 작용]했습니다.

🏠 부동산 섹터 (-0.6%) 부동산 섹터는 [금리 인하 기대감 후퇴로 하락]했습니다. 특히 리츠 관련 주식들이 부진했습니다.

✈️ 교통 섹터 (-1.2%) [교통 섹터가 가장 큰 타격]을 받았습니다. 아메리칸 항공과 UPS 등 주요 기업들이 큰 폭으로 하락했습니다.

2025년 7월 12일 종목 이슈

🚀 크라토스 디펜스 (KTOS $51.73, +$5.46, +11.80%) 방산업체 크라토스 디펜스가 11.80% 급등했습니다. 국방부 무인 시스템 계약 획득 소식과 지정학적 리스크 증가로 방산주에 대한 관심이 높아졌습니다. 특히 무인 드론 기술 분야에서의 경쟁력이 재평가받고 있습니다.

📺 AMC 엔터테인먼트 (AMC $3.85, +$0.35, +10.0%) AMC가 10% 급등했습니다. 여름 성수기 영화 관람객 증가와 새로운 영화 라인업 발표가 긍정적으로 작용했습니다. 다만 여전히 높은 부채 비율과 구조적 문제는 장기 우려 요인입니다.

🏭 GE 에어로스페이스 (GE $256.09, +$3.52, +1.39%) GE 에어로스페이스가 상승했습니다. 항공 산업 회복세와 방산 부문 성장 기대감이 작용했습니다. 특히 엔진 부문의 안정적 현금 흐름이 평가받고 있습니다.

🌾 CF 인더스트리즈 (CF $97.02, +$1.32, +1.38%) 비료 제조업체 CF가 상승했습니다. 농산물 가격 상승과 글로벌 식량 수급 불안으로 비료 수요 증가가 예상됩니다.

🏪 아마존 (AMZN $222.30, +$2.74, +1.25%) 아마존이 프라임 데이 성과로 상승했습니다. 이틀간 진행된 프라임 데이 이벤트에서 역대 최고 매출을 기록했다고 발표했습니다. 특히 AI 관련 제품과 스마트 홈 기기 판매가 급증했습니다.

🚗 테슬라 (TSLA $281.45, +$2.51, +0.90%) 테슬라가 소폭 상승했습니다. 전기차 충전 인프라 확대 계획과 자율주행 기술 발전으로 장기 전망이 개선되고 있습니다.

🔍 알파벳 (GOOGL $183.45, +$2.90, +1.61%) 구글 모회사 알파벳이 상승했습니다. AI 검색 기능 개선과 클라우드 사업 확장이 긍정적으로 평가받고 있습니다.

💻 마이크로소프트 (MSFT $498.65, +$2.0, +0.40%) 마이크로소프트가 소폭 상승했습니다. Azure 클라우드 성장과 AI 통합 서비스 확대가 지속적인 성장 동력을 제공하고 있습니다.

🍎 애플 (AAPL $215.20, -$0.85, -0.39%) 애플이 소폭 하락했습니다. 중국 시장 우려와 관세 정책 영향에 대한 우려가 작용했습니다.

📘 메타 플랫폼즈 (META $548.90, -$7.50, -1.35%) 메타가 하락했습니다. 광고 수익 둔화 우려와 VR/AR 투자 비용 증가에 대한 우려가 지속되고 있습니다.

🏦 JP모건 (JPM $285.70, -$2.49, -0.86%) JP모건이 하락했습니다. 금리 인하 기대감 후퇴와 관세 정책의 경기 영향 우려가 작용했습니다.

✈️ 아메리칸 항공 (AAL $12.22, -$0.68, -5.56%) 아메리칸 항공이 5.56% 급락했습니다. 연료비 상승 우려와 국제선 수요 둔화 전망이 부정적으로 작용했습니다.

📦 UPS (UPS $101.27, -$1.64, -1.60%) UPS가 하락했습니다. 국제 배송 비용 증가와 관세 정책으로 인한 물류 복잡성 증가 우려가 작용했습니다.

🏪 월마트 (WMT $89.45, -$0.78, -0.87%) 월마트이 하락했습니다. 캐나다 수입 상품 비중이 높아 관세 부담 우려가 주가에 부정적으로 작용했습니다.

🏠 홈디포 (HD $412.30, -$3.20, -0.77%) 홈디포가 하락했습니다. 건설 자재 가격 상승과 소비자 지출 둔화 우려가 영향을 미쳤습니다.

🏭 프리포트 맥모란 (FCX $59.85, +$3.40, +6.02%) 구리 광산 대장주 프리포트 맥모란이 6% 이상 급등했습니다. 구리 가격 상승과 공급 부족 우려가 지속되면서 광산주들이 강세를 보였습니다.

🔧 서던 코퍼 (SCCO $108.75, +$6.45, +6.31%) 페루 기반 구리 광산업체 서던 코퍼가 6% 이상 상승했습니다. 남미 구리 생산업체들의 수혜가 지속되고 있습니다.

🥇 뉴몬트 (NEM $45.20, +$1.85, +4.27%) 금 광산업체 뉴몬트가 4% 이상 상승했습니다. 금 가격 하락에도 불구하고 장기 수요 증가 기대감이 작용했습니다.

💎 바릭 골드 (B $18.90, +$0.65, +3.56%) 바릭 골드가 3.5% 이상 상승했습니다. 지정학적 리스크와 인플레이션 헤지 수요가 금 광산주를 지지했습니다.

🏪 코스트코 (COST $885.40, -$12.30, -1.37%) 코스트코가 하락했습니다. 수입 상품 비중이 높아 관세 부담 우려가 주가에 부정적으로 작용했습니다.

🏦 뱅크 오브 아메리카 (BAC $41.25, -$0.48, -1.15%) 뱅크 오브 아메리카가 하락했습니다. 금리 인하 기대감 후퇴와 신용 리스크 우려가 작용했습니다.

🏦 웰스 파고 (WFC $58.90, -$0.65, -1.09%) 웰스 파고가 하락했습니다. 지역은행 특성상 경기 둔화 영향을 더 크게 받을 것으로 우려됩니다.

💊 화이자 (PFE $28.45, -$0.25, -0.87%) 화이자가 하락했습니다. 신약 개발 진행 상황과 특허 만료 우려가 지속되고 있습니다.

🏭 캐터필러 (CAT $378.20, -$4.80, -1.25%) 캐터필러가 하락했습니다. 건설 장비 수요 둔화와 원자재 가격 상승에 따른 비용 부담 우려가 작용했습니다.

🥤 코카콜라 (KO $63.85, -$0.35, -0.55%) 코카콜라가 소폭 하락했습니다. 소비재 전반의 관세 부담 우려가 작용했습니다.

⚡ 엔비디아 (NVDA $162.78, +$0.54, +0.33%) 엔비디아가 소폭 상승했습니다. AI 반도체 수요 지속과 데이터센터 투자 확대가 긍정적으로 작용했습니다.

🏪 타겟 (TGT $158.40, -$2.10, -1.31%) 타겟이 하락했습니다. 소비 위축 우려와 수입 상품 비중이 높아 관세 부담 우려가 작용했습니다.

실적 발표 주요 종목

🏦 대형 은행 실적 시즌 계속 현황: 7월 14일 JP모건을 시작으로 대형 은행들의 2분기 실적 발표가 본격화될 예정

주요 일정:

- 7월 14일: JP모건 (JPM) 장 개장 전

- 7월 15일: 골드만삭스 (GS), 뱅크 오브 아메리카 (BAC)

- 7월 16일: 모건스탠리 (MS), 시티그룹 (C)

- 7월 17일: 웰스 파고 (WFC)

시장 기대:

- 관세 정책 영향 최소화 여부

- 순이자마진 개선 기대

- 투자은행 수수료 회복세

핵심 관심사:

- 신용 리스크 관리 능력

- 자본 적정성 유지

- 가이던스 조정 여부

4. 가상화폐 시황

💰 비트코인 ($118,182.18, +6.4%)

등락 이유: 비트코인이 사상 최고치를 경신하며 6.4% 급등했습니다. 장중 최고가 $118,861.52를 기록하며 3일 연속 신기록을 달성했습니다. 현물 비트코인 ETF로의 자금 유입이 지속되고 있으며, 기관 투자자들의 관심이 높아지고 있습니다.

시장 영향:

- 현물 비트코인 ETF 순유입 지속

- 기관 투자자들의 디지털 자산 편입 확대

- 가상화폐 관련 주식들의 동반 상승

💎 이더리움 ($4,285.50, +4.2%)

등락 이유: 이더리움이 4.2% 상승했습니다. 스테이킹 수익률 상승과 디파이(DeFi) 생태계 확장이 긍정적으로 작용했습니다. 기관 투자자들의 이더리움 현물 ETF 승인 기대감도 상승 요인으로 작용했습니다.

시장 영향:

- 스마트 컨트랙트 플랫폼 경쟁 심화

- NFT 및 디파이 시장 재활성화

- 이더리움 기반 알트코인들의 동반 상승

🔗 기타 알트코인

솔라나 (SOL): $185.40 (+3.8%) 카르다노 (ADA): $1.25 (+2.9%) 폴리곤 (MATIC): $0.95 (+4.1%) 체인링크 (LINK): $22.80 (+3.5%)

5. 주요 IB 투자의견 발표

🏦 골드만삭스 (Goldman Sachs)

대상: 엔비디아 (NVDA) - 목표주가 $175 → $190 상향 조정 등급: Buy 유지 근거: AI 반도체 수요 급증과 데이터센터 투자 확대로 2025년 매출 성장률 45% 예상 시장 반응: 목표주가 상향 조정에도 불구하고 소폭 상승에 그쳐

📊 모건스탠리 (Morgan Stanley)

대상: 아마존 (AMZN) - 목표주가 $240 → $260 상향 조정 등급: Overweight 유지 근거: AWS 클라우드 사업 성장과 AI 서비스 확대로 마진 개선 예상 시장 반응: 프라임 데이 성과와 함께 긍정적 평가

🏛️ JP모건 (JPMorgan)

대상: 테슬라 (TSLA) - 목표주가 $250 → $290 상향 조정 등급: Neutral → Overweight 상향 근거: 전기차 시장 점유율 확대와 자율주행 기술 발전 시장 반응: 등급 상향에 긍정적 반응

🏪 뱅크 오브 아메리카 (Bank of America)

대상: 애플 (AAPL) - 목표주가 $220 → $200 하향 조정 등급: Buy → Neutral 하향 근거: 중국 시장 부진과 아이폰 판매 둔화 우려 시장 반응: 하향 조정에 주가 하락 압력

💻 웰스 파고 (Wells Fargo)

대상: 마이크로소프트 (MSFT) - 목표주가 $520 → $540 상향 조정 등급: Overweight 유지 근거: Azure 클라우드 성장과 AI 서비스 통합 효과 시장 반응: 목표주가 상향에 긍정적 반응

🔍 바클레이즈 (Barclays)

대상: 알파벳 (GOOGL) - 목표주가 $190 → $210 상향 조정 등급: Overweight 유지 근거: AI 검색 기능과 클라우드 사업 경쟁력 강화 시장 반응: 상향 조정에 주가 상승 기여

📱 시티그룹 (Citigroup)

대상: 메타 플랫폼즈 (META) - 목표주가 $580 → $520 하향 조정 등급: Buy → Neutral 하향 근거: 광고 수익 성장 둔화와 VR/AR 투자 비용 증가 시장 반응: 하향 조정에 주가 하락 압력

🏭 도이치뱅크 (Deutsche Bank)

대상: 프리포트 맥모란 (FCX) - 목표주가 $50 → $70 상향 조정 등급: Buy 유지 근거: 구리 가격 상승과 광산 생산량 증가 시장 반응: 목표주가 상향에 급등 지속

⚡ 크레디트 스위스 (Credit Suisse)

대상: 엔비디아 (NVDA) - 목표주가 $180 → $200 상향 조정 등급: Outperform 유지 근거: AI 칩 수요 폭증과 경쟁사 대비 기술 우위 시장 반응: 연이은 목표주가 상향에 긍정적 평가

💰 UBS

대상: 비트코인 관련 주식 - MicroStrategy (MSTR) 목표주가 상향 등급: Buy 유지 근거: 비트코인 보유량 증가와 가격 상승 수혜 시장 반응: 비트코인 신고가와 함께 관련 주식 상승

2025년 7월 12일 원자재 이슈

🥈 팔라듐 ($1,288.50/온스, +7.19%)

등락 이유: [공급 부족 우려가 극도로 심화]되면서 팔라듐이 급등했습니다. [러시아산 팔라듐 공급 중단 가능성과 자동차 산업 회복으로 인한 수요 증가]가 동시에 작용했습니다. 월간 상승률이 21.41%에 달하며 귀금속 중 가장 강한 상승세를 보였습니다.

산업 영향:

- 자동차 촉매 변환기 제조 비용 급등

- 대체재 개발 투자 확대

- 재활용 팔라듐 시장 활성화

🥈 백금 ($1,456.20/온스, +4.85%)

등락 이유: 백금이 11년 내 최고가를 기록하며 4.85% 급등했습니다. 남아프리카공화국 광산 파업과 수소 경제 확산으로 인한 수요 증가가 주요 원인입니다. 2025년 상반기에만 50% 가까이 상승하며 원자재 상승을 주도했습니다.

산업 영향:

- 수소 연료전지 제조 비용 상승

- 정유 산업 촉매 비용 증가

- 백금 광산주들의 수익성 급등

🔶 구리 ($6.35/lb, +3.8%)

등락 이유: 구리가 3.8% 상승하며 연일 신기록을 경신했습니다. 트럼프 관세 정책으로 인한 공급망 재편 우려와 전기차 수요 증가가 동시에 작용했습니다. 8월 관세 시행을 앞두고 "마지막 구매 기회" 인식이 확산되었습니다.

산업 영향:

- 전기차 배터리 제조 비용 상승

- 건설 자재 가격 급등

- 전력 인프라 투자 비용 증가

⚫ 원유 (WTI: $65.85/배럴, +0.9% / Brent: $69.25/배럴, +1.2%)

등락 이유: 원유가 소폭 상승했습니다. 지정학적 리스크와 중국 경제 회복 기대감이 작용했습니다. 다만 미국 원유 재고 증가와 경기 둔화 우려가 상승폭을 제한했습니다.

산업 영향:

- 항공사 연료비 부담 증가

- 석유화학 업체 원료비 상승

- 운송비 상승으로 물류 비용 증가

🌾 옥수수 ($4.08/부셸, -4센트)

등락 이유: 옥수수가 4센트 하락했습니다. 미국 중서부 지역 기상 조건 개선과 작황 전망 호조가 가격 하락을 이끌었습니다.

산업 영향:

- 축산업 사료비 부담 완화

- 에탄올 생산 원료비 안정

- 식품 가공업체 원료비 절감

🌾 대두 ($13.85/부셸, -6센트)

등락 이유: 대두가 6센트 하락했습니다. 중국의 수입 감소와 남미 작황 호조가 가격 하락 요인으로 작용했습니다.

산업 영향:

- 식용유 제조 원료비 안정

- 축산업 사료비 부담 완화

- 대두 농가 수익성 압박

🌾 소맥 ($5.15/부셸, -9센트)

등락 이유: 소맥이 9센트 하락했습니다. 러시아와 우크라이나 곡물 수출 재개 기대감과 북미 작황 호조가 가격 하락을 이끌었습니다.

산업 영향:

- 제빵업체 원료비 부담 완화

- 식품 가공업체 비용 절감

- 소맥 농가 수익성 압박

🥇 금 ($2,326/온스, -0.4%)

등락 이유: 금이 소폭 하락했습니다. 달러 강세와 실질금리 상승 전망이 금 투자 매력도를 제한했습니다. 다만 지정학적 리스크는 여전히 지지 요인으로 작용하고 있습니다.

산업 영향:

- 금 광산주들의 수익성 일시적 압박

- 중앙은행 금 보유 확대 지속

- 인플레이션 헤지 수요 여전히 견고

🪙 은 ($28.45/온스, +1.8%)

등락 이유: 은이 1.8% 상승했습니다. 산업용 수요 증가와 태양광 패널 제조 증가가 긍정적으로 작용했습니다.

산업 영향:

- 태양광 패널 제조 비용 상승

- 전자 부품 제조 비용 증가

- 은 광산주들의 수익성 개선

⚡ 리튬 ($8.94/kg, +3.2%)

등락 이유: 리튬이 3.2% 상승했습니다. 전기차 배터리 수요 증가와 중국 리튬 광산 발견 소식이 긍정적으로 작용했습니다.

산업 영향:

- 전기차 배터리 제조 비용 상승

- 에너지 저장 시스템 비용 증가

- 리튬 광산 개발 투자 확대

🔩 니켈 ($6.87/lb, +0.8%)

등락 이유: 니켈이 소폭 상승했습니다. 스테인리스 스틸 수요 증가와 인도네시아 공급 우려가 작용했습니다.

산업 영향:

- 스테인리스 스틸 제조 비용 상승

- 전기차 배터리 원료비 증가

- 니켈 광산주들의 수익성 개선

🥫 주석 ($32,450/톤, +2.1%)

등락 이유: 주석이 2.1% 상승했습니다. 전자 부품 수요 증가와 인도네시아 공급 제한이 가격 상승을 이끌었습니다.

산업 영향:

- 전자 부품 제조 비용 상승

- 포장재 산업 원료비 증가

- 주석 광산주들의 수익성 개선

🍫 코코아 ($7,840/톤, +0.9%)

등락 이유: 코코아가 소폭 상승했습니다. 서아프리카 기상 조건 우려와 초콜릿 수요 증가가 작용했습니다.

산업 영향:

- 초콜릿 제조업체 원료비 상승

- 식품 가공업체 비용 증가

- 코코아 농가 수익성 개선

🥚 계란 ($2.85/다즌, +1.2%)

등락 이유: 계란이 1.2% 상승했습니다. 조류독감 발생과 사료비 상승이 가격 상승을 이끌었습니다.

산업 영향:

- 식품 가공업체 원료비 상승

- 외식업체 비용 부담 증가

- 양계업체 수익성 압박

다음주(7월 주차) 주요 일정

📅 7월 14일(월요일) - 은행 실적 시즌 본격 개막

📊 경제지표

제조업 지수 (7월 예비치) 오전 9:45 ET

- 컨센서스: 51.2 (전월: 50.8)

- 관세 정책이 제조업에 미치는 영향 점검

- 중요도: ⭐⭐⭐

📈 메가 실적 발표

JP모건 체이스 (JPM): Q2 실적 발표 (장 개장 전)

- 예상 EPS: $4.15 (전년 동기: $4.75)

- 예상 매출: $426억 (전년 동기: $413억)

- 핵심 관심사: 순이자마진, 신용 손실 충당금, 투자은행 수수료

실적 관심 포인트:

- 관세 정책의 신용 리스크 영향 평가

- 금리 환경 변화에 따른 순이자마진 개선 여부

- 자본 적정성 및 배당 정책

- 2025년 하반기 가이던스

🗣️ 연준 관련 주요 이벤트

7월 14일: 시카고 연은 총재 Austan Goolsbee 연설 - 관세 정책의 인플레이션 영향

📅 7월 15일(화요일) - 금융 실적 집중

📊 중요 경제지표

소매판매 (6월) 오전 8:30 ET

- 헤드라인: 전월 대비 +0.3% (전월: +0.1%)

- 근원 소매판매: 전월 대비 +0.2% (전월: +0.1%)

- 중요도: ⭐⭐⭐⭐

산업생산 (6월) 오전 9:15 ET

- 전월 대비 +0.2% (전월: +0.9%)

- 설비 가동률: 78.5% (전월: 78.4%)

- 중요도: ⭐⭐⭐

📈 추가 실적 발표

골드만삭스 (GS): Q2 실적 발표

- 예상 EPS: $8.25 (전년 동기: $8.62)

- 투자은행 수수료와 트레이딩 수익 주목

뱅크 오브 아메리카 (BAC): Q2 실적 발표

- 예상 EPS: $0.78 (전년 동기: $0.88)

- 순이자마진 개선 여부 주목

실적 관심 포인트:

- 대형 은행들의 일관된 실적 개선 여부

- 관세 정책에 대한 리스크 평가

- 자본 환원 정책 변화

🗣️ 연준 관련 주요 이벤트

7월 15일: 리치먼드 연은 총재 Thomas Barkin 연설 - 금융 안정성과 통화 정책

📅 7월 16일(수요일) - 주택 시장 및 추가 금융 실적

📊 경제지표

주택 착공 (6월) 오전 8:30 ET

- 연율 환산 135만 호 (전월: 127만 호)

- 건축 허가: 145만 호 (전월: 139만 호)

- 중요도: ⭐⭐⭐

FOMC 회의록 (6월) 오후 2:00 ET

- 관세 정책에 대한 상세 논의 내용

- 금리 정책 방향성 재확인

- 중요도: ⭐⭐⭐⭐

📈 실적 발표

모건스탠리 (MS): Q2 실적 발표

- 예상 EPS: $1.65 (전년 동기: $1.24)

- 자산관리 부문 성장 주목

시티그룹 (C): Q2 실적 발표

- 예상 EPS: $1.38 (전년 동기: $1.25)

- 글로벌 사업 영향 평가

🗣️ 연준 관련 주요 이벤트

7월 16일: 샌프란시스코 연은 총재 Mary Daly 연설 - 서부 지역 경제 동향

📅 7월 17일(목요일) - 실업수당 청구 및 금융 실적 마무리

📊 경제지표

신규 실업수당 청구건수 오전 8:30 ET

- 컨센서스: 235,000건 (전주: 227,000건)

- 관세 정책의 고용 시장 영향 지속 점검

- 중요도: ⭐⭐⭐

필라델피아 연은 제조업 지수 (7월) 오전 8:30 ET

- 컨센서스: 15.2 (전월: 13.8)

- 동부 지역 제조업 동향 파악

- 중요도: ⭐⭐

📈 실적 발표

웰스 파고 (WFC): Q2 실적 발표

- 예상 EPS: $1.28 (전년 동기: $1.33)

- 지역은행 특성상 국내 경기 영향 주목

넷플릭스 (NFLX): Q2 실적 발표 (장 마감 후)

- 예상 EPS: $4.85 (전년 동기: $3.29)

- 구독자 수 증가와 콘텐츠 투자 성과

🗣️ 연준 관련 주요 이벤트

7월 17일: 미니애폴리스 연은 총재 Neel Kashkari 연설 - 노동 시장과 통화 정책

📅 7월 18일(금요일) - 주간 마무리

📊 경제지표

기존 주택 판매 (6월) 오전 10:00 ET

- 연율 환산 385만 호 (전월: 381만 호)

- 주택 시장 회복세 지속 여부

- 중요도: ⭐⭐⭐

미시간대 소비자신뢰지수 (7월 최종치) 오전 10:00 ET

- 컨센서스: 66.8 (예비치: 66.5)

- 관세 정책과 무역 분쟁이 소비자 심리에 미치는 영향

- 중요도: ⭐⭐⭐

📈 실적 발표

아메리칸 익스프레스 (AXP): Q2 실적 발표

- 예상 EPS: $3.05 (전년 동기: $2.89)

- 카드 사용량과 신용 손실 주목

🗣️ 연준 관련 주요 이벤트

7월 18일: 클리블랜드 연은 총재 Loretta Mester 연설 - 주간 경제 동향 종합

📊 섹터별 주목 포인트

🏦 금융 섹터

실적 시즌의 정점: 대형 은행들의 2분기 실적으로 관세 정책의 실제 영향 평가 금리 환경 변화: FOMC 회의록 재공개로 통화 정책 방향성 재점검 신용 리스크: 관세 정책이 기업과 소비자 신용에 미치는 영향 분석

💻 기술 섹터

AI 생태계: 엔비디아 중심의 AI 반도체 생태계 지속 확장 클라우드 경쟁: 아마존, 마이크로소프트, 구글 간 클라우드 시장 점유율 경쟁 관세 영향: 아시아 공급망 의존도 높은 기업들의 비용 전가 능력

🏭 원자재 섹터

귀금속 강세: 팔라듐, 백금 중심의 귀금속 슈퍼사이클 지속 구리 신화: 전기차와 재생에너지 수요로 구리 가격 추가 상승 가능성 농산물 안정: 기상 조건 개선으로 주요 농산물 가격 안정화

🏪 소비재 섹터

관세 부담: 캐나다 및 해외 수입 의존도 높은 기업들의 마진 압박 소비 심리: 인플레이션 우려 재부상으로 소비자 지출 패턴 변화 가격 전가: 기업들의 가격 인상 여력과 소비자 수용도 테스트

⚡ 에너지 섹터

원유 수급: 지정학적 리스크와 경기 둔화 우려 상쇄 재생에너지: 정부 정책 변화와 기술 발전으로 투자 확대 정유 마진: 원유 가격 상승과 제품 수요 간 균형점 모색

🌍 글로벌 주요 이벤트

🇨🇦 캐나다

관세 대응: 35% 관세 부과에 대한 보복 조치 검토 중앙은행: 마크 카니 총재 임명 관련 정치적 갈등 지속 경제 정책: 미국 의존도 축소를 위한 경제 다각화 전략

🇪🇺 유럽연합

무역 정책: 미국 관세 확산에 대한 대응 전략 수립 통화 정책: ECB의 금리 정책과 미국과의 정책 차별화 산업 정책: 디지털 전환과 그린 딜 정책 지속 추진

🇨🇳 중국

7월 경제 데이터: 2분기 GDP, 산업생산, 소매판매 발표 예정 무역 정책: 미국 관세에 대한 대응 조치 검토 통화 정책: 위안화 안정과 경기 부양 정책 균형

🇯🇵 일본

관세 대응: 25% 관세 부과에 대한 기업 차원 대응책 마련 통화 정책: 일본은행의 금리 정책과 엔화 안정 조치 산업 정책: 반도체와 AI 분야 투자 확대

🔥 다음주 핵심 주목 포인트

1️⃣ 대형 은행 실적 시즌의 진실

트럼프 관세 정책 발표 이후 첫 대형 은행 실적 시즌으로, JP모건을 필두로 한 주요 은행들이 관세 정책의 실제 영향을 어떻게 평가하고 있는지 주목해야 합니다. 특히 신용 리스크 증가와 순이자마진 개선 간의 상쇄 효과가 핵심 관심사입니다.

관련 종목: JP모건(JPM), 골드만삭스(GS), 뱅크 오브 아메리카(BAC), 모건스탠리(MS)

2️⃣ 비트코인 12만 달러 돌파 가능성

비트코인이 연일 신고가를 갱신하며 $118,000을 돌파한 상황에서, 다음 주 $120,000 돌파 여부가 가상화폐 시장의 향방을 결정할 것입니다. 현물 ETF 자금 유입과 기관 투자자들의 추가 진입이 핵심 변수입니다.

관련 종목: 마이크로스트래티지(MSTR), 코인베이스(COIN), 리오트 블록체인(RIOT)

3️⃣ 관세 정책의 실물 경제 파급 효과

캐나다 35% 관세 발표 이후 첫 주요 경제지표들이 발표되면서, 관세 정책이 실물 경제에 미치는 실제 영향을 확인할 수 있는 중요한 시점입니다. 특히 소매판매와 제조업 지수가 핵심 지표로 주목받고 있습니다.

관련 종목: 월마트(WMT), 코스트코(COST), 홈디포(HD), 타겟(TGT)

4️⃣ 원자재 슈퍼사이클의 지속성

팔라듐과 백금의 급등, 구리의 연일 신고가 경신으로 원자재 슈퍼사이클이 본격화되고 있습니다. 다음 주 추가 관세 정책 발표 가능성과 공급망 재편 우려가 원자재 가격을 더욱 끌어올릴 것으로 예상됩니다.

관련 종목: 프리포트 맥모란(FCX), 서던 코퍼(SCCO), 뉴몬트(NEM), 바릭 골드(B)

5️⃣ FOMC 회의록 재공개의 시장 충격

7월 16일 6월 FOMC 회의록이 재공개되면서, 관세 정책에 대한 연준의 더 상세한 논의 내용이 공개될 예정입니다. 이는 금리 정책 방향성과 시장 기대감에 중대한 영향을 미칠 것으로 예상됩니다.

관련 종목: 금융 섹터 전반, 부동산 리츠(리츠), 유틸리티 섹터